一般家庭においては、生涯で一番大きな買い物は「家」だと言われますよね

「夢のマイホーム」とはよく言ったもので、手に入れるためにはやはりシビアな「お金の問題」を考えなければなりません。

我が家は共働きの40代夫婦です。子供はいません。

一般的に住宅ローンを組むとなると、35年ローン。

「いったい何歳まで払うの?!( ゚Д゚)」

そんな心配もあり、夫が42歳の頃に、本腰を入れて一戸建て購入を計画し始めました。

そのころ住んでいたマンションのローンの支払いは毎月7万5千円くらいでした。そこに、管理費や駐車場代などが3万円ほどありましたので、約10万くらいは毎月の居住費がかかっていました。

ですので、それと同じくらいか、2,3万円支払いが増えるくらいならなんとかなるかなぁという、漠然としたイメージをもっていました。

私の中での当初の予算案は、家と土地を合わせて3,500万円くらいでした。

その根拠は、最初に私たちが検討していた住宅メーカーで、

25坪の平屋は1,700万円くらい

だと聞いたからです。

そのころはまだ土地の相場もよく把握していなかったので、

土地が1,500万円くらいかな?だとしたら、いろんな経費がかかったとしても、3,500万円くらいでいける?(´▽`*)

なんて、思っていました(;^ω^)

ところが、実際には、当初の予算より1,500万オーバー!!( ゚Д゚)

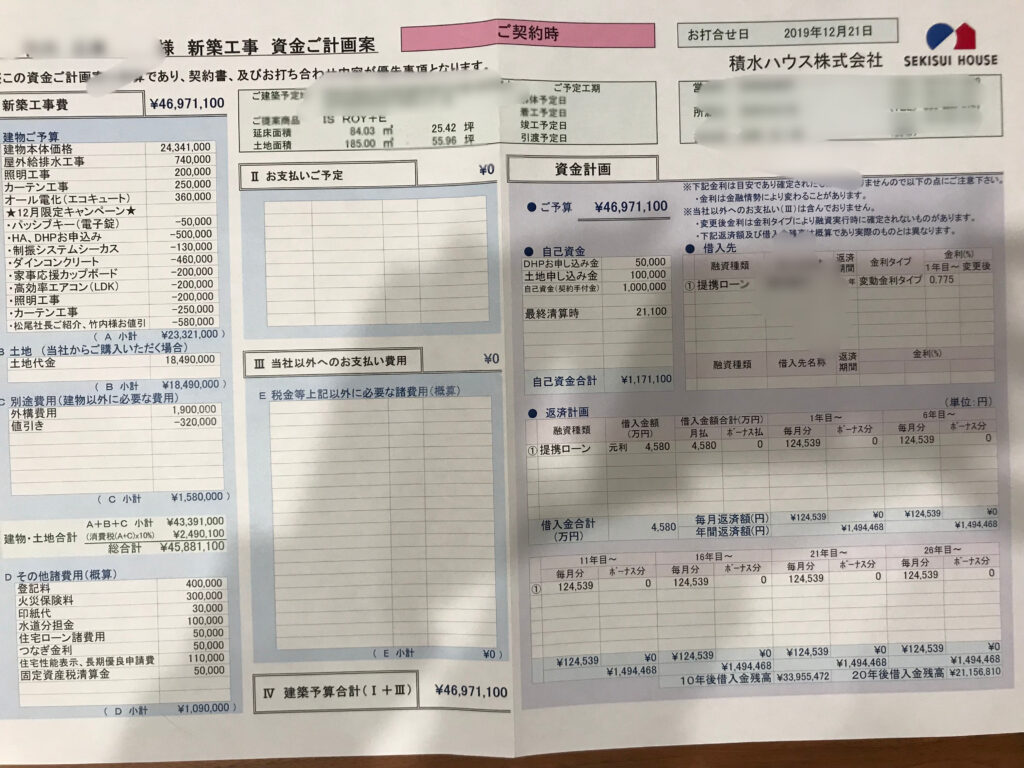

画像は、積水ハウスと契約に至った時の見積書です。

まず、建物の予算が2,330万円と、私にとってはまさかの2,000万超えでした(+_+)

土地も、探し始めたころは、1,500万くらいかなぁと思っていたのですが、希望の条件の土地を探し続けるうちに、相場がそんなに安くないことを知り、

「56坪で1,850万。1坪33万円の土地」は、少し予算オーバーではあるけど、土地の相場から考えると、しかたない金額かな

ということになりました。

外溝費用もだいぶお値引きしていただいての160万円。

そこに、諸費用が100万超えで、総額4,700万円Σ(゚Д゚)

我が家の住んでいる地方では、一戸建てで4,000万円を超えれば「けっこういいお宅」です。

それが5,000万近くとは、さすが積水ハウス!やっぱりお高い(;^ω^)

それでも、私たちが探し求めていた希望の土地がやっと見つかり、これ以上の土地はもうないだろうと思いました。

それに、積水ハウスの設計士さんの見事な設計が、私たち夫婦の気持ちをガッツリとつかみ、これで決めるしかない!ということになりました。

これで、住宅ローンの審査を受けることになったわけですが、審査をうける金融機関は、私たちと積水ハウスさんの縁結びとなって下さった不動産会社の社長さんのご紹介で、私たちの住んでいる地方の最大手の銀行にお願いしました。

もともと我が家のメインバンクがその銀行でしたので、特に抵抗はありませんでした

ローンは「主人のみ」で組みました。

主人は、地元ではわりと有名な企業に勤めており、勤続年数も10年を超えています。

収入としては、公務員さんより少し多いかな、というくらいです。

それで、源泉徴収票をお見せして、問題なく審査がとおりました。

40歳オーバーで、ローンが組めるのかな・・・なんて心配したりもしましたが、考えてみると、40歳を超えているからこそ、ある程度の勤続年数と収入があり、主人1人の名義でもローンを組むことができたように思います。

我が家が申し込んだ住宅ローンは、

変動金利型(年2回見直し) 金利 年0.475%

これに、団体信用生命保険(三大疾病+5つの重度慢性疾患保証付き)がついて

年0.775%

というものです。

これまでのマンションの住宅ローンは、金利が1%だったので、団信をつけても1%を切るというのは、安いなぁという印象です。

ボーナス時にたくさん払うのはなんとなく抵抗があったので、ボーナス払いはしませんでした。

35年ローンで、月々12万5千円。

結婚前に、夫が支払っていた居住費が10万円。私が払っていた居住費が6万5千円。結婚前のそれぞれの居住費を合わせた「16万5千円」を超えなければ、これまでと生活はかわらないから、月々13万弱の住宅ローンなら、許容範囲じゃないかな・・・と考えました。

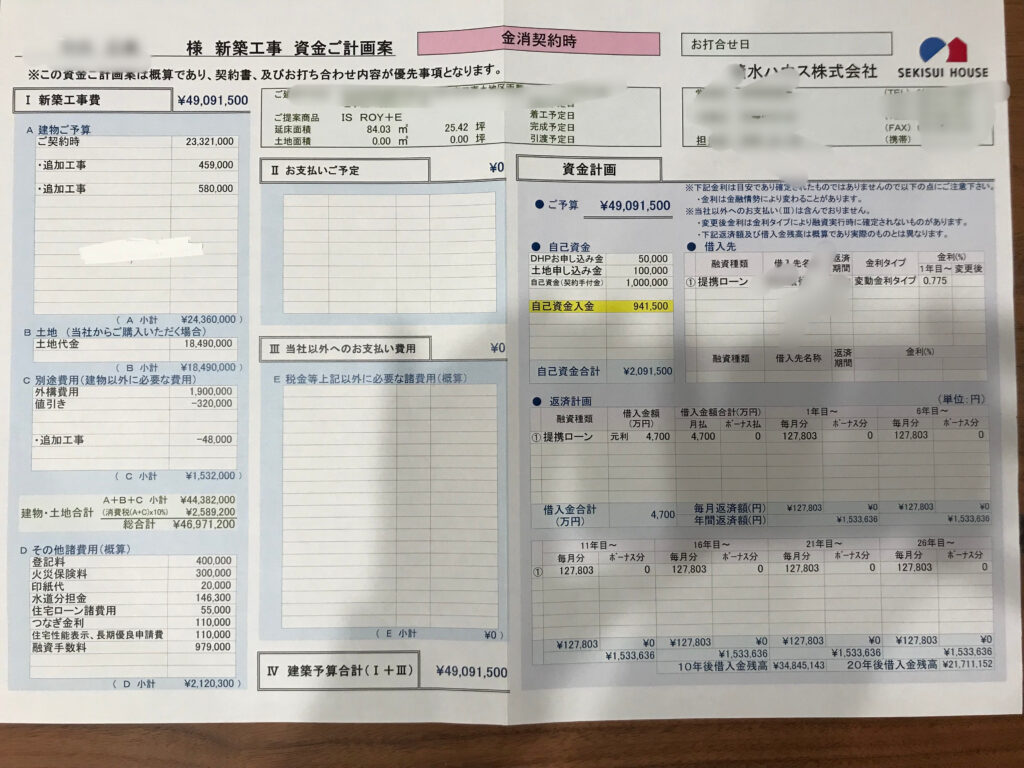

このプランで積水ハウスと契約をした後、追加の工事などがあり、最終的な支払金額は4,900万円になりました(+_+)

「頭金」ということになるのかわかりませんが、契約の手付として100万円入金しました。

それ以前に、土地の仮押さえの代金として15万円入金していました。

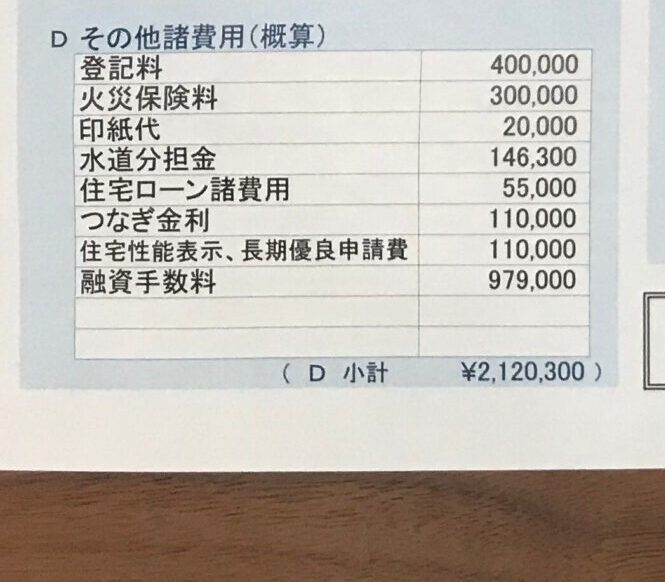

それと、銀行に融資手数料を100万円ほど入金しました。

我が家は認定長期優良住宅で、年末の住宅ローン残高の1%の住宅ローン控除が13年間受けられます。

ですので、その控除をめーいっぱい受けたいと思い、自己資金はあえて上記の

200万円ほどにとどめました。

残りの4,700万円を35年ローンにし、月々の支払額は、「127,803円」となりました。

画像の見積書の右下にありますが、我が家の返済計画は、月々127,803円。

10年後の残高は約3,500万円。そして、20年後の残高が約2,200万円。

20年後の主人の年齢が63歳。主人の職場の定年は55歳です。

そこでいったん退職金をもらうのですが、退職金をローン返済に充てる予定はありません。

主人の会社は定年後も、給料が減ることなく雇用されます。

住宅ローン控除が13年間あります。我が家は13年間で約470万円ほどの控除が受けられるので、これをすべて貯金して、ローンの返済に充てようと思っています。

毎月の住宅ローンの返済の他に、固定資産税の支払いが、年額12万円ほどあります(長期優良認定住宅のため5年間は半額です)

この分もふまえて、毎月のローンの返済とは別に、住居用として7万円ずつ貯金しています。

そして、年2回のボーナス時に30万円ずつ貯金。

1年間で140万円ほど貯金する計算です。

これで20年後には2,800万円ほどの貯金ができている計算なので、20年後のローンの残高を一括返済できる予定です。

おまけの話ですが・・・

住宅ローンに団信がついているので、同時に生命保険を見直しました。

生命保険は、

「一家の大黒柱にもしものことがあった場合に、残された家族が困らないようにかけるもの」

だと思います。

我が家の場合、主人にもしものことがあって困るのは、家のローンだけ。

それ以外の生活費は、私自身も自立して自分の生活費くらいは稼いでいるので困りません。

となると、主人にもしものことがあれば、団信で住宅ローンはチャラになるし、生命保険をかける必要はありません。

というわけで、それまで毎月2万円かけていた生命保険を解約し、主人がケガや病気で入院した時のために、月々2千円の共済に入りました。

私は医療事務の仕事をしているので、入院した場合の費用がどれくらいかかるものかよくわかっています。

入院や手術をした場合の入院給付金のために医療保険料を毎月納めるくらいなら、その分を投資に回して運用した方がいいと判断して、今は、これまでかかっていた保険料を投資に回しています。

コメント